相続税の申告書へのマイナンバー(個人番号)の記載について

マイナンバー制度(社会保障・税番号制度)の導入により、平成28年1月1日以降に相続又は遺贈により財産を取得した方が、相続税の申告書を提出する場合には、マイナンバー(個人番号)の記載が必要となっています。

本人確認書類について

マイナンバー(個人番号)を記載した相続税の申告書を提出する際は、税務署で本人確認(番号確認及び身元確認)を行うため、各相続人は、本人確認書類の税務署窓口での提示又は申告書への写しの添付が必要になります。

被相続人(亡くなられた方)についての本人確認書類は不要です。

マイナンバーカード(個人番号カード)をお持ちの方

マイナンバーカードをお持ちの方は、マイナンバーカード1枚で本人確認(番号確認と身元確認)が可能です。

この場合、マイナンバーカードの表面で身元確認、裏面で番号確認を行います。

本人確認書類として、写しを添付する場合には、表面と裏面の両面の写しが必要となります。

マイナンバーカード(個人番号カード)をお持ちでない方

マイナンバーカードをお持ちでない方は、以下の番号確認書類と身元確認書類について、税務署窓口での提示または申告書への写しの添付が必要になります。

- 通知カード

- 住民票の写し又は住民票記載事項証明書(個人番号の記載があるものに限ります)

などのいずれか一つ

- 運転免許証

- パスポート

- 公的医療保険の被保険者証

などのいずれか一つ

税理士が依頼者の代理人として相続税の申告書を税務署に提出する場合

税理士が依頼者の代理人として相続税の申告書を税務署に提出する場合には、税理士は、依頼者の代理人として、税務署に対し、依頼者本人の個人番号を相続税の申告書に記載して提供することになります。

この場合、依頼者本人の個人番号の確認は、代理人である税理士に対する本人確認手続きの中で行われますので、個人番号と本人確認書類を税理士に提供することになります。

番号法上、代理人である税理士が依頼者の個人番号を提供する場合の本人確認手続きには、原則として以下の3点の提示等が必要になります。

- ① 代理権の確認(税務代理権限書の添付)

- ② 代理人の身元確認(税理士証票の写しの添付)

- ③ 依頼者本人の個人番号の確認(依頼者本人の個人番号カードまたは通知カードの写しの添付)

相続税申告書とマイナンバーに関するFAQ

マイナンバー(個人番号)の記載は、平成28年1月1日以降の相続又は遺贈(死因贈与を含みます。)により取得した財産に係る相続税の申告書(平成28年分以降用)から必要となります。

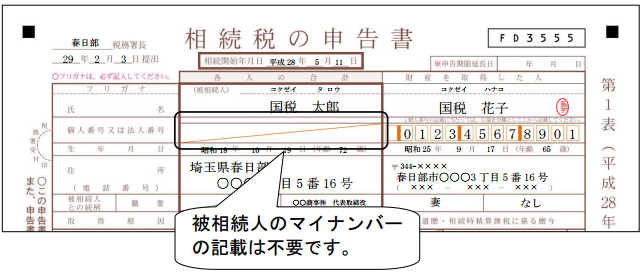

被相続人のマイナンバーカード(個人番号カード)などからマイナンバー(個人番号)を確認することができない場合には、被相続人のマイナンバー(個人番号)を記載せずに相続税の申告書を提出します。

被相続人のマイナンバー(個人番号)については、本人確認の措置の規定(番号法第16条)の適用がありませんので、被相続人の本人確認書類の提示又は写しの添付は必要ありません。

相続税の申告書の作成に当たり、複数の相続人等がそれぞれのマイナンバー(個人番号)を記載するために、一の相続人等が相続税の申告書にマイナンバー(個人番号)を記載してその他の相続人等に渡す行為は、番号法上の特定個人情報の提供には該当しません。

また、相続人等の間での本人確認は不要です。

なお、マイナンバー(個人番号)を記載した相続税の申告書を税務署に提出する際は、各相続人等の本人確認書類の写しを添付する必要があります(各相続人等のうち税務署の窓口で相続税の申告書を提出する方は、ご自身の本人確認書類の写しの添付に代えて、本人確認書類を提示することができます。)。

住民票の写しに同一世帯の方に係るマイナンバー(個人番号)が記載されている場合には、相続税の申告をする方以外の方のマイナンバー(個人番号)をマスキングするなどの対応が必要です。

マイナンバー(個人番号)は、番号法で規定する場合以外は、他人のマイナンバー(個人番号)を収集又は保管することができないことから、他の相続人等のマイナンバー(個人番号)が記載された状態で相続税の申告書の控えを保管することはできません。

したがって、相続税の申告書の控えを保管する場合は、その控えにはマイナンバー(個人番号)を記載しない(複写により控えを作成する場合は、マイナンバー(個人番号)部分が複写されない措置を講じる。)など、マイナンバー(個人番号)の取扱いには注意が必要です。

例えば、人格のない社団又は財団が財産を取得した場合で、当該社団又は財団が法人番号の指定・通知を受けているときに、法人番号の記載が必要となります。