相続税の小規模宅地・配偶者特例の申告要件

1.はじめに

平成27年より、相続税が増税となります。

相続税がかからない基礎控除額は、相続人が3人だと、平成26年は、5000万円+1000万円×3人=8000万円。平成27年からは、3000万円+600万円×3人=4800万円。差額は3200万円、4割減少します。

預貯金2000万円に、路線価坪100万円×50坪=5000万円の土地にお住まいなら、相続財産は7000万となり、自宅だけでも基礎控除額を超えます。

ただし、小規模宅地等の特例や配偶者の税額軽減の特例が使えれば、このようなケースでも税額はゼロとなります。

特例の適用を受けて税額をゼロとするためには、相続税の申告が必要です。

小規模宅地の特例を中心に、その申告要件について確認していきます。

2.小規模宅地等の減額特例

親と同居している自宅を相続した場合等、小規模宅地の特例の適用を受けることができれば、自宅土地の評価額が8割減額されます。限度面積は平成27年より100坪(330㎡)まで。

路線価坪100万円×50坪=5000万円の土地なら、小規模宅地の特例適用により、5000万円×8割=4000万円が減額されます。

上記の例で、基礎控除額が4800万円だと、特例適用により、相続財産は7000万円-小規模宅地減額4000万円=3000万円で基礎控除以下となり、相続税はゼロとなります。

3.特例適用の要件

この小規模宅地の特例の適用は、相続税の申告が要件とされています。相続税の申告は、10か月以内にする必要があります。

また、小規模宅地特例を適用するには、もう一つ要件があります。

申告期限までに対象地が遺産分割されていることです。

ですので、通常は、10か月以内に遺産分割を行い、相続税の申告で特例の適用を受ける、という流れになります。

4.10か月以内に遺産分割協議がまとまらない場合

相続税の申告期限までに、遺産分割協議がまとまらず、未分割の状態であった場合、小規模宅地の特例の適用を受けることができません。

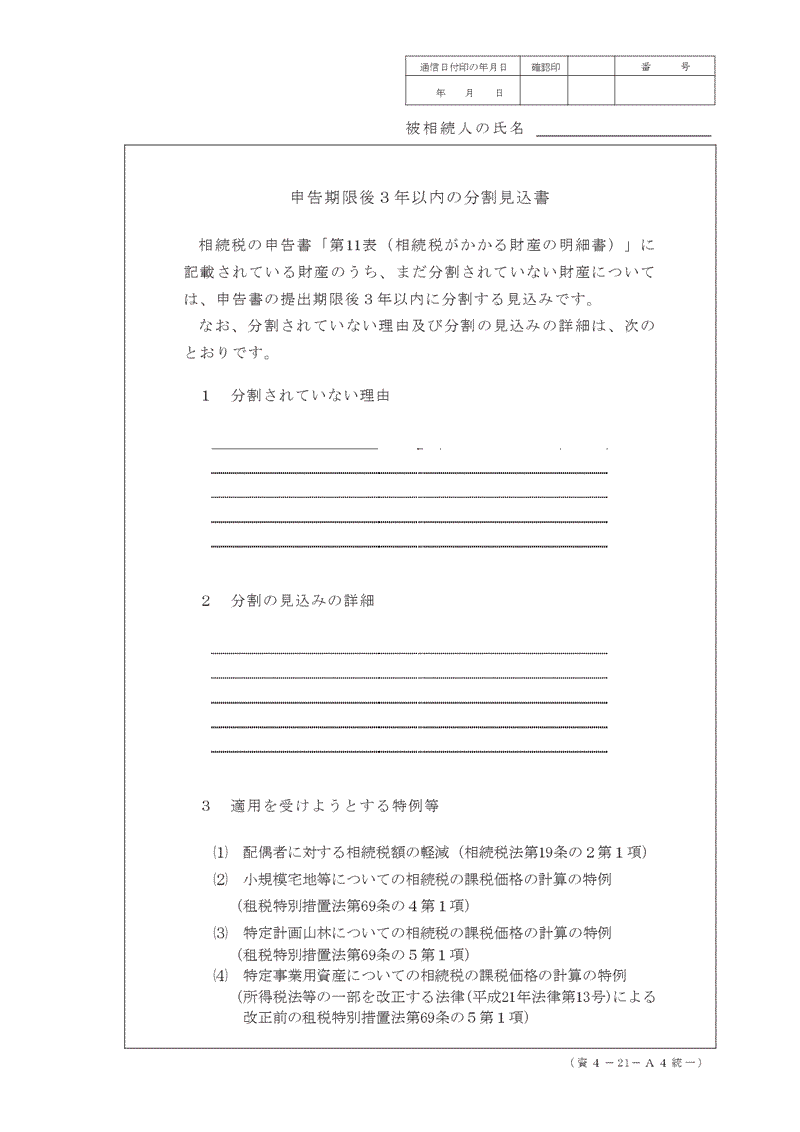

このような場合には、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して提出しておきます。

その後、相続税の申告期限から3年以内に無事分割された場合には、特例の適用を受けることができますので、分割が行われた日の翌日から4か月以内に「更正の請求(還付申告)」を行います。

上記の例だと、未分割の状態7000万円でいったん期限内に相続税の申告を行い、相続税220万円を納めることになります。申告書には必ず「申告期限後3年以内の分割見込書」を添付しておきます。

申告期限後3年以内に遺産分割協議がまとまれば、小規模宅地の特例の適用を受けることができます。減額特例により税額はゼロとなります。分割の行われた日の翌日から4か月以内に、更正の請求(還付申告)を行えば、先に納めた相続税220万円の還付を受けることができます。

5.3年10か月以内に遺産分割できない場合

申告書に「申告期限後3年以内の分割見込書」を添付して提出したあと、申告期限から3年を経過してもなお未分割の状態であった場合、何の手続きもしなければ、もはや小規模宅地の特例を受けることはできません。

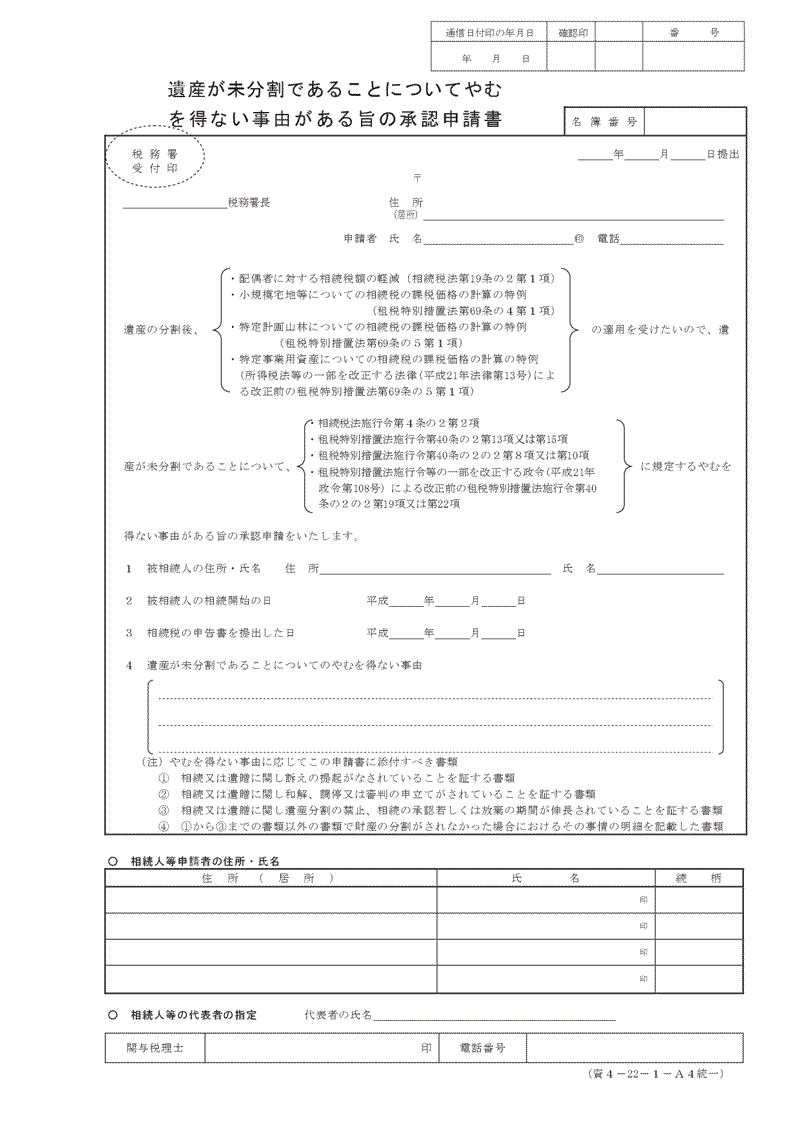

しかし、相続等に関する訴えが提起されているなど一定のやむを得ない事情がある場合には、申告期限後3年を経過する日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を所轄の税務署長に提出し承認を受けることにより、その事由が止むまで適用期間を延長することができます。

この場合には、判決の確定日などから4か月以内に分割されたときに、小規模宅地の特例の適用を受けることができます。適用を受ける場合は、分割が行われた日の翌日から4か月以内に更正の請求を行います。

なお、単に相続人間の不仲により分割協議がまとまらないことだけでは「やむを得ない事情」には該当せず、訴訟や調停などの裁判上の手続中であることなどの証明等が必要であり、ハードルはかなり高くなりますので注意が必要です。

6.相続税の申告が期限後申告となってしまった場合の特例適用の可否

相続税の申告を失念していて、10か月の申告期限後に、税務署から「無申告理由のお尋ね」が届いてあわてて申告するような場合、小規模宅地の特例の適用を受けることができるでしょうか。

相続税の申告は期限後申告となってしまったが、遺産分割協議は10か月以内に成立し、相続登記まで済んでいる

このような場合は、期限後申告であっても、小規模宅地の特例の適用を受けることができますので、遺産分割協議書や相続登記後の登記簿謄本などを添付して申告しましょう。

相続税の申告は期限後となってしまったが、相続人が1人であった

相続人が1人の場合には、その相続人が当然に遺産のすべてを相続しますので、小規模宅地の特例適用要件である「申告期限までの遺産分割」の要件を満たします。

小規模宅地の特例の適用を受け、申告しましょう。

相続税の申告は期限後となってしまったが、公正証書遺言があり遺言通りに遺産を相続している

期限後申告であっても、小規模宅地の特例の適用を受けることができます。特例適用で申告しておきましょう。

10か月を経過しているにもかかわらず、相続税の申告もしておらず、遺産分割もできていない

「申告期限後3年以内の分割見込書」を添付して未分割の期限後申告をしておきましょう。申告期限後3年以内に遺産分割協議がまとまれば、小規模宅地の特例の適用を受けることができます。

(ただし、適用にあたっては提出先の税務署に事前に確認するようにしましょう。)

10か月の申告期限後しばらくしてようやく遺産分割協議がまとまったが、相続税の申告をしていなかった

遺産分割協議がまとまったのが申告期限後3年以内であれば、「申告期限後3年以内の分割見込書」を添付して期限後申告しましょう。小規模宅地の特例の適用を受けることができます。

(ただし、適用にあたっては提出先の税務署に事前に確認するようにしましょう。)

7.配偶者の税額軽減特例

配偶者の税額の軽減とは、配偶者が遺産分割取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

- 1億6千万円

- 配偶者の法定相続分相当額

したがって、配偶者については、取得した財産が法定相続分までなら相続税はかからず、また法定相続分を超えても1億6千万円までは相続税はかからないということになります。

この配偶者特例の申告要件については、基本的に、上記の小規模宅地の特例と同じです。

ただし、この配偶者特例については、「当初」の申告において、特例があることを知らず手続きを失念したとしても、申告期限後5年以内であれば、更正の請求手続きにより、失念してしまった特例を改めて適用して還付を受けることができるよう配慮されています(平成23年度税制改正における当初申告要件の廃止措置により)。

小規模宅地の特例には、このような救済措置はありません。当初申告において手続きを失念した場合、課税当局は、法の不知は「やむを得ない事情」には該当しないとの立場をとって厳格な対応をしていることから、更正の請求(還付申告)を行うことは難しくなります。

8.最後に

相続税の小規模宅地・配偶者特例を受けるためには、遺産分割が必要です。遺産分割協議がスムーズに成立しない場合には、これらの特例適用を受けることができないこともあるので注意が必要です。

確実に特例の適用を受けるためには、公正証書遺言を作成しておくとよいでしょう。

租税特別措置法

(小規模宅地等についての相続税の課税価格の計算の特例)第六十九条の四 個人が相続又は遺贈により取得した財産のうちに、当該相続の開始の直前において、当該相続若しくは遺贈に係る被相続人又は当該被相続人と生計を一にしていた当該被相続人の親族(第三項において「被相続人等」という。)の事業(事業に準ずるものとして政令で定めるものを含む。同項において同じ。)の用又は居住の用(居住の用に供することができない事由として政令で定める事由により相続の開始の直前において当該被相続人の居住の用に供されていなかつた場合(政令で定める用途に供されている場合を除く。)における当該事由により居住の用に供されなくなる直前の当該被相続人の居住の用を含む。同項第二号において同じ。)に供されていた宅地等(土地又は土地の上に存する権利をいう。同項及び次条第五項において同じ。)で財務省令で定める建物又は構築物の敷地の用に供されているもののうち政令で定めるもの(特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等及び貸付事業用宅地等に限る。以下この条において「特例対象宅地等」という。)がある場合には、当該相続又は遺贈により財産を取得した者に係る全ての特例対象宅地等のうち、当該個人が取得をした特例対象宅地等又はその一部でこの項の規定の適用を受けるものとして政令で定めるところにより選択をしたもの(以下この項及び次項において「選択特例対象宅地等」という。)については、限度面積要件を満たす場合の当該選択特例対象宅地等(以下この項において「小規模宅地等」という。)に限り、相続税法第十一条の二 に規定する相続税の課税価格に算入すべき価額は、当該小規模宅地等の価額に次の各号に掲げる小規模宅地等の区分に応じ当該各号に定める割合を乗じて計算した金額とする。

一 特定事業用宅地等である小規模宅地等、特定居住用宅地等である小規模宅地等及び特定同族会社事業用宅地等である小規模宅地等 百分の二十二 貸付事業用宅地等である小規模宅地等 百分の五十

2 前項に規定する限度面積要件は、次の各号に掲げる場合の区分に応じ、当該各号に定める要件とする。

一 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等の全てが特定事業用宅地等又は特定同族会社事業用宅地等(第四号において「特定事業用等宅地等」という。)である場合 当該選択特例対象宅地等の面積の合計が四百平方メートル以下であること。二 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等の全てが特定居住用宅地等である場合 当該選択特例対象宅地等の面積の合計が二百四十平方メートル以下であること。

三 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等の全てが貸付事業用宅地等である場合 当該選択特例対象宅地等の面積の合計が二百平方メートル以下であること。

四 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等の全てが特定事業用等宅地等、特定居住用宅地等又は貸付事業用宅地等である場合(前三号に掲げる場合を除く。) 次のイ、ロ及びハに掲げる面積の合計が四百平方メートル以下であること。

イ 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等である特定事業用等宅地等の面積の合計ロ 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等である特定居住用宅地等の面積の合計に三分の五を乗じて得た面積

ハ 当該相続又は遺贈により財産を取得した者に係る選択特例対象宅地等である貸付事業用宅地等の面積の合計に二を乗じて得た面積

3 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 特定事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものを除く。以下この号及び第三号において同じ。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族(当該親族から相続又は遺贈により当該宅地等を取得した当該親族の相続人を含む。イ及び第四号(ロを除く。)において同じ。)が相続又は遺贈により取得したもの(政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から相続税法第二十七条 、第二十九条又は第三十一条第二項の規定による申告書の提出期限(以下この項において「申告期限」という。)までの間に当該宅地等の上で営まれていた被相続人の事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該事業を営んでいること。ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限(当該親族が申告期限前に死亡した場合には、その死亡の日。第四号イを除き、以下この項において同じ。)まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の事業の用に供していること。

二 特定居住用宅地等 被相続人等の居住の用に供されていた宅地等(当該宅地等が二以上ある場合には、政令で定める宅地等に限る。)で、当該被相続人の配偶者又は次に掲げる要件のいずれかを満たす当該被相続人の親族(当該被相続人の配偶者を除く。以下この号において同じ。)が相続又は遺贈により取得したもの(政令で定める部分に限る。)をいう。

イ 当該親族が相続開始の直前において当該宅地等の上に存する当該被相続人の居住の用に供されていた一棟の建物(当該被相続人、当該被相続人の配偶者又は当該親族の居住の用に供されていた部分として政令で定める部分に限る。)に居住していた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、当該建物に居住していること。ロ 当該親族(当該被相続人の居住の用に供されていた宅地等を取得した者に限る。)が相続開始前三年以内に相続税法 の施行地内にあるその者又はその者の配偶者の所有する家屋(当該相続開始の直前において当該被相続人の居住の用に供されていた家屋を除く。)に居住したことがない者(財務省令で定める者を除く。)であり、かつ、相続開始時から申告期限まで引き続き当該宅地等を有していること(当該被相続人の配偶者又は相続開始の直前において当該被相続人の居住の用に供されていた家屋に居住していた親族で政令で定める者がいない場合に限る。)。

ハ 当該親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の居住の用に供していること。

三 特定同族会社事業用宅地等 相続開始の直前に被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する株式の総数又は出資の総額が当該株式又は出資に係る法人の発行済株式の総数又は出資の総額の十分の五を超える法人の事業の用に供されていた宅地等で、当該宅地等を相続又は遺贈により取得した当該被相続人の親族(財務省令で定める者に限る。)が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人の事業の用に供されているもの(政令で定める部分に限る。)をいう。

四 貸付事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものに限る。以下この号において「貸付事業」という。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族が相続又は遺贈により取得したもの(特定同族会社事業用宅地等を除き、政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から申告期限までの間に当該宅地等に係る被相続人の貸付事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該貸付事業の用に供していること。ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の貸付事業の用に供していること。

4 第一項の規定は、同項の相続又は遺贈に係る相続税法第二十七条 の規定による申告書の提出期限(以下この項において「申告期限」という。)までに共同相続人又は包括受遺者によつて分割されていない特例対象宅地等については、適用しない。ただし、その分割されていない特例対象宅地等が申告期限から三年以内(当該期間が経過するまでの間に当該特例対象宅地等が分割されなかつたことにつき、当該相続又は遺贈に関し訴えの提起がされたことその他の政令で定めるやむを得ない事情がある場合において、政令で定めるところにより納税地の所轄税務署長の承認を受けたときは、当該特例対象宅地等の分割ができることとなつた日として政令で定める日の翌日から四月以内)に分割された場合(当該相続又は遺贈により財産を取得した者が次条第一項の規定の適用を受けている場合を除く。)には、その分割された当該特例対象宅地等については、この限りでない。

5 相続税法第三十二条第一項 の規定は、前項ただし書の場合その他既に分割された当該特例対象宅地等について第一項の規定の適用を受けていなかつた場合として政令で定める場合について準用する。この場合において、必要な技術的読替えは、政令で定める。

6 第一項の規定は、同項の規定の適用を受けようとする者の当該相続又は遺贈に係る相続税法第二十七条 又は第二十九条 の規定による申告書(これらの申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。次項において「相続税の申告書」という。)に第一項 の規定の適用を受けようとする旨を記載し、同項 の規定による計算に関する明細書その他の財務省令で定める書類の添付がある場合に限り、適用する。

7 税務署長は、相続税の申告書の提出がなかつた場合又は前項の記載若しくは添付がない相続税の申告書の提出があつた場合においても、その提出又は記載若しくは添付がなかつたことについてやむを得ない事情があると認めるときは、当該記載をした書類及び同項の財務省令で定める書類の提出があつた場合に限り、第一項の規定を適用することができる。

8 第一項に規定する小規模宅地等について、同項の規定の適用を受ける場合における相続税法第四十八条の二第六項 において準用する同法第四十一条第二項 の規定の適用については、同項 中「財産を除く」とあるのは、「財産及び租税特別措置法(昭和三十二年法律第二十六号)第六十九条の四第一項(小規模宅地等についての相続税の課税価格の計算の特例)の規定の適用を受けた同項に規定する小規模宅地等を除く」とする。

9 第四項から前項までに定めるもののほか、第一項の規定の適用に関し必要な事項は、政令で定める。

相続税法

(配偶者に対する相続税額の軽減)

第十九条の二 被相続人の配偶者が当該被相続人からの相続又は遺贈により財産を取得した場合には、当該配偶者については、第一号に掲げる金額から第二号に掲げる金額を控除した残額があるときは、当該残額をもつてその納付すべき相続税額とし、第一号に掲げる金額が第二号に掲げる金額以下であるときは、その納付すべき相続税額は、ないものとする。

一 当該配偶者につき第十五条から第十七条まで及び前条の規定により算出した金額二 当該相続又は遺贈により財産を取得した全ての者に係る相続税の総額に、次に掲げる金額のうちいずれか少ない金額が当該相続又は遺贈により財産を取得した全ての者に係る相続税の課税価格の合計額のうちに占める割合を乗じて算出した金額

イ 当該相続又は遺贈により財産を取得した全ての者に係る相続税の課税価格の合計額に民法第九百条 (法定相続分)の規定による当該配偶者の相続分(相続の放棄があつた場合には、その放棄がなかつたものとした場合における相続分)を乗じて算出した金額(当該被相続人の相続人(相続の放棄があつた場合には、その放棄がなかつたものとした場合における相続人)が当該配偶者のみである場合には、当該合計額)に相当する金額(当該金額が一億六千万円に満たない場合には、一億六千万円)ロ 当該相続又は遺贈により財産を取得した配偶者に係る相続税の課税価格に相当する金額

2 前項の相続又は遺贈に係る第二十七条の規定による申告書の提出期限(以下この項において「申告期限」という。)までに、当該相続又は遺贈により取得した財産の全部又は一部が共同相続人又は包括受遺者によつてまだ分割されていない場合における前項の規定の適用については、その分割されていない財産は、同項第二号ロの課税価格の計算の基礎とされる財産に含まれないものとする。ただし、その分割されていない財産が申告期限から三年以内(当該期間が経過するまでの間に当該財産が分割されなかつたことにつき、当該相続又は遺贈に関し訴えの提起がされたことその他の政令で定めるやむを得ない事情がある場合において、政令で定めるところにより納税地の所轄税務署長の承認を受けたときは、当該財産の分割ができることとなつた日として政令で定める日の翌日から四月以内)に分割された場合には、その分割された財産については、この限りでない。

3 第一項の規定は、第二十七条の規定による申告書(当該申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。第五項において同じ。)又は国税通則法第二十三条第三項 (更正の請求)に規定する更正請求書に、第一項の規定の適用を受ける旨及び同項各号に掲げる金額の計算に関する明細の記載をした書類その他の財務省令で定める書類の添付がある場合に限り、適用する。

4 税務署長は、前項の財務省令で定める書類の添付がない同項の申告書又は更正請求書の提出があつた場合においても、その添付がなかつたことについてやむを得ない事情があると認めるときは、当該書類の提出があつた場合に限り、第一項の規定を適用することができる。

5 第一項の相続又は遺贈により財産を取得した者が、隠蔽仮装行為に基づき、第二十七条の規定による申告書を提出しており、又はこれを提出していなかつた場合において、当該相続又は遺贈に係る相続税についての調査があつたことにより当該相続税について更正又は決定があるべきことを予知して期限後申告書又は修正申告書を提出するときは、当該期限後申告書又は修正申告書に係る相続税額に係る同項の規定の適用については、同項第二号中「相続税の総額」とあるのは「相続税の総額で当該相続に係る被相続人の配偶者が行つた第六項に規定する隠蔽仮装行為による事実に基づく金額に相当する金額を当該財産を取得した全ての者に係る相続税の課税価格に含まないものとして計算したもの」と、「課税価格の合計額のうち」とあるのは「課税価格の合計額から当該相当する金額を控除した残額のうち」と、同号イ中「課税価格の合計額」とあるのは「課税価格の合計額から第六項に規定する隠蔽仮装行為による事実に基づく金額に相当する金額(当該配偶者に係る相続税の課税価格に算入すべきものに限る。)を控除した残額」と、同号ロ中「課税価格」とあるのは「課税価格から第六項に規定する隠蔽仮装行為による事実に基づく金額に相当する金額(当該配偶者に係る相続税の課税価格に算入すべきものに限る。)を控除した残額」とする。

6 前項の「隠蔽仮装行為」とは、相続又は遺贈により財産を取得した者が行う行為で当該財産を取得した者に係る相続税の課税価格の計算の基礎となるべき事実の全部又は一部を隠蔽し、又は仮装することをいう。

相続税法施行令

(配偶者に対する相続税額の軽減の場合の財産分割の特例)

第四条の二 法第十九条の二第二項 に規定する政令で定めるやむを得ない事情がある場合は、次の各号に掲げる場合とし、同項 に規定する政令で定める日は、これらの場合の区分に応じ当該各号に定める日とする。

一 当該相続又は遺贈に係る法第十九条の二第二項 に規定する申告期限(以下次項までにおいて「申告期限」という。)の翌日から三年を経過する日において、当該相続又は遺贈に関する訴えの提起がされている場合(当該相続又は遺贈に関する和解又は調停の申立てがされている場合において、これらの申立ての時に訴えの提起がされたものとみなされるときを含む。) 判決の確定又は訴えの取下げの日その他当該訴訟の完結の日二 当該相続又は遺贈に係る申告期限の翌日から三年を経過する日において、当該相続又は遺贈に関する和解、調停又は審判の申立てがされている場合(前号又は第四号に掲げる場合に該当することとなつた場合を除く。) 和解若しくは調停の成立、審判の確定又はこれらの申立ての取下げの日その他これらの申立てに係る事件の終了の日

三 当該相続又は遺贈に係る申告期限の翌日から三年を経過する日において、当該相続又は遺贈に関し、民法 (明治二十九年法律第八十九号)第九百七条第三項 (遺産の分割の協議又は審判等)若しくは第九百八条 (遺産の分割の方法の指定及び遺産の分割の禁止)の規定により遺産の分割が禁止され、又は同法第九百十五条第一項 ただし書(相続の承認又は放棄をすべき期間)の規定により相続の承認若しくは放棄の期間が伸長されている場合(当該相続又は遺贈に関する調停又は審判の申立てがされている場合において、当該分割の禁止をする旨の調停が成立し、又は当該分割の禁止若しくは当該期間の伸長をする旨の審判若しくはこれに代わる裁判が確定したときを含む。) 当該分割の禁止がされている期間又は当該伸長がされている期間が経過した日

四 前三号に掲げる場合のほか、相続又は遺贈に係る財産が当該相続又は遺贈に係る申告期限の翌日から三年を経過する日までに分割されなかつたこと及び当該財産の分割が遅延したことにつき税務署長においてやむを得ない事情があると認める場合 その事情の消滅の日

2 法第十九条の二第二項 に規定する相続又は遺贈に関し同項 に規定する政令で定めるやむを得ない事情があることにより同項 の税務署長の承認を受けようとする者は、当該相続又は遺贈に係る申告期限後三年を経過する日の翌日から二月を経過する日までに、その事情の詳細その他財務省令で定める事項を記載した申請書を当該税務署長に提出しなければならない。

3 税務署長は、前項の申請書の提出があつた場合において、承認又は却下の処分をするときは、その申請をした者に対し、書面によりその旨を通知する。

4 第二項の申請書の提出があつた場合において、当該申請書の提出があつた日の翌日から二月を経過する日までにその申請につき承認又は却下の処分がなかつたときは、その日においてその承認があつたものとみなす。

相続税法基本通達

(やむを得ない事情)

19の2-15 法施行令第4条の2第1項第4号に規定する「相続又は遺贈に係る財産が当該相続又は遺贈に係る申告期限の翌日から3年を経過する日までに分割されなかったこと及び当該財産の分割が遅延したことにつき税務署長においてやむを得ない事情があると認める場合」とは、次に掲げるような事情により客観的に遺産分割ができないと認められる場合をいうものとする。(昭47直資2-130追加、昭50直資2-257、昭57直資2-177、平6課資2-114改正)

(1) 当該申告期限の翌日から3年を経過する日において、共同相続人又は包括受遺者の一人又は数人が行方不明又は生死不明であり、かつ、その者に係る財産管理人が選任されていない場合

(2) 当該申告期限の翌日から3年を経過する日において、共同相続人又は包括受遺者の一人又は数人が精神又は身体の重度の障害疾病のため加療中である場合

(3) 当該申告期限の翌日から3年を経過する日前において、共同相続人又は包括受遺者の一人又は数人が法施行地外にある事務所若しくは事業所等に勤務している場合又は長期間の航海、遠洋漁業等に従事している場合において、その職務の内容などに照らして、当該申告期限の翌日から3年を経過する日までに帰国できないとき

(4) 当該申告期限の翌日から3年を経過する日において、法施行令第4条の2第1項第1号から第3号までに掲げる事情又は(1)から(3)までに掲げる事情があった場合において、当該申告期限の翌日から3年を経過する日後にその事情が消滅し、かつ、その事情の消滅前又は消滅後新たに同項第1号から第3号までに掲げる事情又は(1)から(3)までに掲げる事情が生じたとき