日本版ISA(少額上場株式等に係る非課税措置)‐平成25年度税制改正特集‐

上場株式等の配当等及び譲渡所得等に係る10%の軽減税率(所得税7%+住民税3%/復興特別所得税を合わせると10.147%)が、平成25年12月31日をもって廃止されます(平成23年度税制改正)。

結果、平成26年からは、20%(復興特別所得税を合わせると20.315%)の税率が適用されることになります。

一方で、日本版ISA、少額上場株式等に係る非課税措置制度が、平成25年度の税制改正において創設されます。 英国のISA(Individual Savings Account)制度を参考にしているため、「日本版ISA(愛称:NISA(ニーサ)」とも呼ばれています。

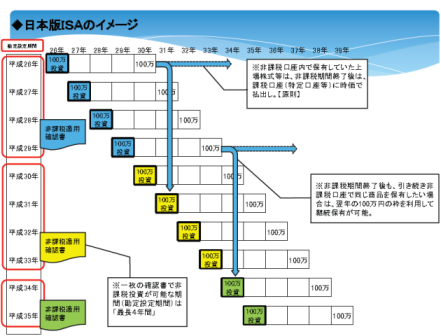

平成26年1月から、証券会社等で少額投資非課税口座を開設し、上場株式等を購入すると、原則として20%課税される配当金や譲渡益が非課税となります。 購入できる金額は年間100万円までで、非課税期間は5年です。

1.日本版ISAの概要

日本版ISAの概要は以下の通りです。

| 制度を利用可能な者 | 20歳以上の居住者等 |

| 非課税対象 | 上場株式等・公募株式投信の配当・譲渡益 |

| 非課税投資額 | 毎年、新規投資額で100万円を上限(ロールオーバーも可能) |

| 投資可能期間 | 10年間(平成26年~平成35年) |

| 非課税期間 | 投資した年から最長5年間 |

| 途中売却 | 自由(ただし、売却部分の枠は再利用不可) |

| 損益通算 | 特定口座等で生じた配当・譲渡益との損益通算は不可 |

| 口座開設数 | 一人一口座 |

| 導入時期 | 平成26年1月(20%本則税率化にあわせて導入) |

2.対象者

日本に住むその年の1月1日時点で20歳以上の方が利用できます。

利用するためには、一定期間(勘定設定期間)ごとに、税務署が交付する「非課税適用確認書(確認書)」が必要です。確認書の申請手続きは、口座を開設したい金融機関で行います。申請は、平成25年10月1日から可能です。

3.非課税口座を開設できる期間

非課税口座を開設できる期間は、平成26年1月1日から平成35年12月31日までの10年間となります。 毎年新たな口座の開設は不要で、すべての証券会社や銀行などの金融機関を通じて、一人一口座となります。

4.非課税枠

毎年100万円(購入手数料は除きます)の新規の買付を上限とします。すでに保有している上場株式等を非課税口座に移管することはできません。 また、年間100万円未満の買付しか行わなかった場合でも、投資枠の残額を翌年以降に繰り越すことはできません。 非課税口座で保有する上場株式等は、いつでも自由に売却できますが、売却の結果減少した残高について投資枠の再利用はできません。

5.非課税期間

非課税口座で新規に取得した上場株式や公募株式投資信託について、その配当と譲渡益が、取得した年から最長で5年間、非課税となります。 なお、配当については、非課税の適用を受けるためには、配当の受取方法として、「配当を当該金融機関の口座で受領する方法(株式数比例配分方式)」を選択している必要があります。

6.非課税期間(最長5年)が終了した場合

非課税期間が終了すると、非課税口座で保有していた上場株式等は、自動的に他の口座(特定口座等)に移管され、移管後に受け取る譲渡益や配当は、課税の対象となります。 この場合、移管された上場株式等の取得価額は、移管された時の価格となります。 また、非課税期間が終了する場合でも、一定の手続きの下、非課税期間が終了する年の翌年の投資枠を利用して、非課税口座で保有し続ける(ロールオーバー)こともできます。

7.非課税投資総額

非課税投資総額は、5年間で5勘定、500万円が上限となります。 ただし、ロールオーバーを含めると、10年間、500万円が上限となります。

8.受入可能商品

金融機関等を通じて新たに買い付けた上場株式や公募株式投資信託等を非課税口座に受け入れることができます。 具体的には、上場株式、外国上場株式、公募株式投資信託、外国籍公募株式投資信託、上場投資信託(ETF)、上場REIT(不動産投資信託)などで、公社債や公社債投資信託は受け入れることができません。

9.確定申告

譲渡益・配当ともに、非課税の適用を受けるために、確定申告を行う必要はありません。

10.損益通算、繰越控除

非課税口座で保有する上場株式等を売却した結果、譲渡損失が生じた場合には、当該損失はないものとみなされます。 したがって、他の口座(特定口座等)で生じた譲渡益や配当と損益通算を行うことはできません。 また、当該損失の繰越控除を行うこともできません。

11.取引例

① H26.4.1に非課税口座で上場株式A(100株)を80万円で買付け。

② このうち上場株式A(50株)を、H26.10.1に60万円で売却。

③ 残りの上場株式A(50株)は、非課税期間の終了(H30年末)まで売却しなかったため、H31.1.1に特定口座に移管(払出し時の価格は70万円)。

③´ 残りの上場株式A(50株)を、H31年分の非課税投資枠に移管(払出し時の価格は70万円)。

④ 移管した上場株式A(50株)を、H34.4.1に75万円で売却。

① 非課税口座には、毎年100万円までの投資枠があるため、H26年分の非課税投資枠は残り20万円(100万円-80万円)となります。 なお、H26年中はこれ以上買付けを行わない場合でも、未使用枠(20万円)をH27年以降に繰り越して利用することはできません。

② 譲渡益20万円(60万円-40万円)については、非課税となります。 なお、売却後であっても、H26年分の非課税投資枠は残り20万円です(売却分の投資枠の再利用はできません。)。

③ 上場株式A(50株)は、取得価額70万円で特定口座に移管されます。

③´ 上場株式A(50株)は、H31年分の非課税投資枠に移管され、最長でH35年末までの間、譲渡益・配当が非課税となります。 なお、H31年分の非課税投資枠は、残り30万円(100万円-70万円)となります。

④

③の場合:譲渡益5万円(75万円-70万円)について、課税されます。

③´の場合:譲渡益5万円(75万円-70万円)について、非課税となります。

(参考)金融庁ホームページ : 日本版ISAの拡充について(PDF:173KB)