給与所得控除の見直し – 平成30年度税制改正 –

給与所得控除については、平成24年度税制改正にて、平成25年分より、給与収入1500万円を超える場合の給与所得控除に、245万円の上限が設けられました。

さらに、平成26年度税制改正で、給与所得控除の上限が、給与収入1000万円超で220万円(現行:平成29年分)とする改正が行われています。

そして、平成30年度税制改正では、給与所得控除の金額が、給与収入の金額にかかわらず、一律10万円引き下げられるとともに、給与収入850万円を超える場合の上限が195万円とされることになりました。

一方で、基礎控除額が一律10万円引き上げられる改正等も同時に行われます。→ 詳しくはこちら

この改正は、平成32年分以後の所得税及び平成33年度分以後の個人住民税から適用されます。

平成29年分(現行税制)

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30% + 180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20% + 540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10% + 1,200,000円 |

| 10,000,000円超 | 2,200,000円 |

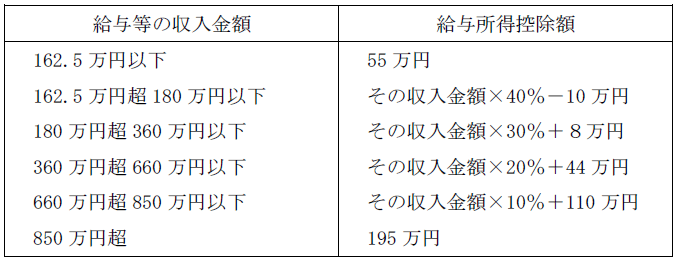

平成32年分より(改正後)※住民税は平成33年分より

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超 1,800,000円以下 | 収入金額×40% - 100,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30% + 80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20% + 440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額×10% + 1,100,000円 |

| 8,500,000円超 | 1,950,000円 |

【平成 30 年度税制改正大綱(抜粋)】

1 個人所得課税の見直し

(1)給与所得控除等

(国税・地方税)

① 給与所得控除について、次の見直しを行う。

- イ 控除額を一律10 万円引き下げる。

- ロ 給与所得控除の上限額が適用される給与等の収入金額を850 万円、その上限額を195 万円に引き下げる。

②上記①の見直しの結果、給与所得控除額は次のとおりとなる。

③ 特定支出控除について、次の見直しを行う。

- イ 特定支出の範囲に、職務の遂行に直接必要な旅費等で通常必要と認められるものを加える。

- ロ 特定支出の範囲に含まれている単身赴任者の帰宅旅費について、1月に4往復を超えた旅行に係る帰宅旅費を対象外とする制限を撤廃するとともに、帰宅のために通常要する自動車を使用することにより支出する燃料費及び有料道路の料金の額を加える。

④ 上記①の見直しに伴い、給与所得の源泉徴収税額表(月額表、日額表)、賞与に対する源泉徴収税額の算出率の表、年末調整等のための給与所得控除後の給与等の金額の表等について所要の措置を講ずる。

(注1)上記1の改正は、平成32 年分以後の所得税及び平成33 年度分以後の個人住民税について適用する。

(参考)自民党ホームページ : 平成30年度税制改正大綱