商業・サービス業・農林水産業活性化税制-消費税率の引き上げにあたって中小企業で使える特別税制

商業・サービス業・農林水産業活性化税制

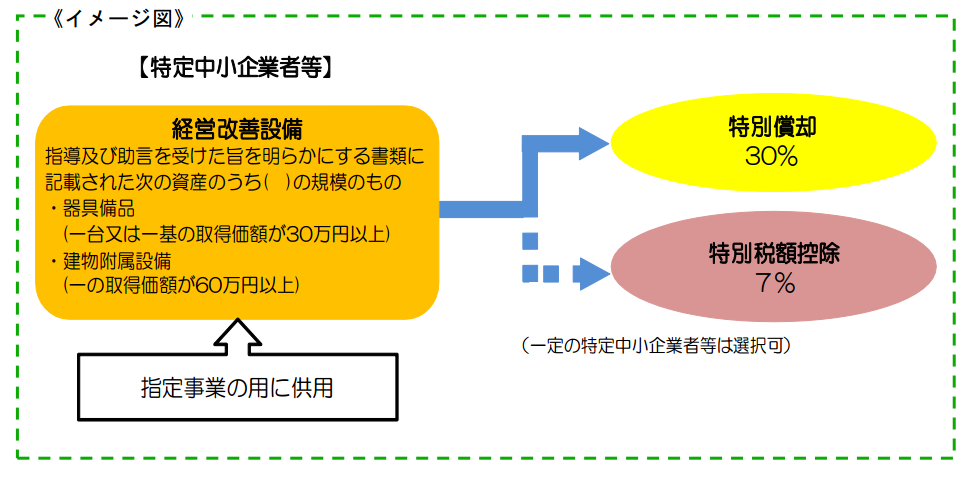

(特定中小企業等が経営改善設備を取得した場合の特別償却又は税額の特別控除)

平成26年4月から、消費税率が5%から8%に引き上げられます。

その際に、

- 新しい商品を販売するために、陳列棚を入れる

- レジスターを入れ替える

- 古くなった看板などお店の外装をきれいする

など、商業・サービス業の設備投資を支援する税制(特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額の特別控除)が平成25年度税制改正で創設されました。

少額減価償却資産の特例が使えないケースでも、この制度を活用すれば設備を使い始めた年度の減価償却費を増やす(30%の特別償却)か、税額の控除(7%)が受けることができます。その結果、納税額が少なくなります。

【適用期限】平成25年4月1日から平成27年3月31日まで

(1) 税制措置の対象者

青色申告書を提出する中小企業者等

中小企業者等とは、以下のような方々です。

「個人」 : 常時使用する従業員が1000人以下の個人事業者

「法人」 : 資本金の額が1億円以下の法人(資本金1億円超の大規模法人の子会社を除く。)

従業員が1000人以下の資本を有しない法人

「その他」:商店街振興組合、中小企業等協同組合など

| 区分 | 中小企業者等 (特定中小企業者等を除く) | 特定中小企業者等 (注) |

|---|---|---|

| 特別償却 | 〇 | 〇 |

| 税額控除 | × | 〇 |

(注)「特定中小企業者等」の範囲

「中小企業者等」のうち、資本金が3000万円を超える法人以外の法人・個人等をいいます。

(注)税額控除制度の適用については、特定中小企業者等に限定されています。

(2) 適用の要件

以下の全ての要件を満たすことが必要です。

① 経営革新等支援機関等からの経営改善に関する指導及び助言を受けていること

- 「経営革新等支援機関等」とは、以下の機関です。

経営革新等支援機関、商工会議所、商工会、都道府県中小企業団体中央会、商店街振興組合連合会、農業協同組合、農業協同組合連合会、農業協同組合中央会、都道府県農業会議、森林組合、森林組合連合会、漁業協同組合、漁業協同組合連合会、生活衛生同業組合、都道府県生活衛生営業指導センター

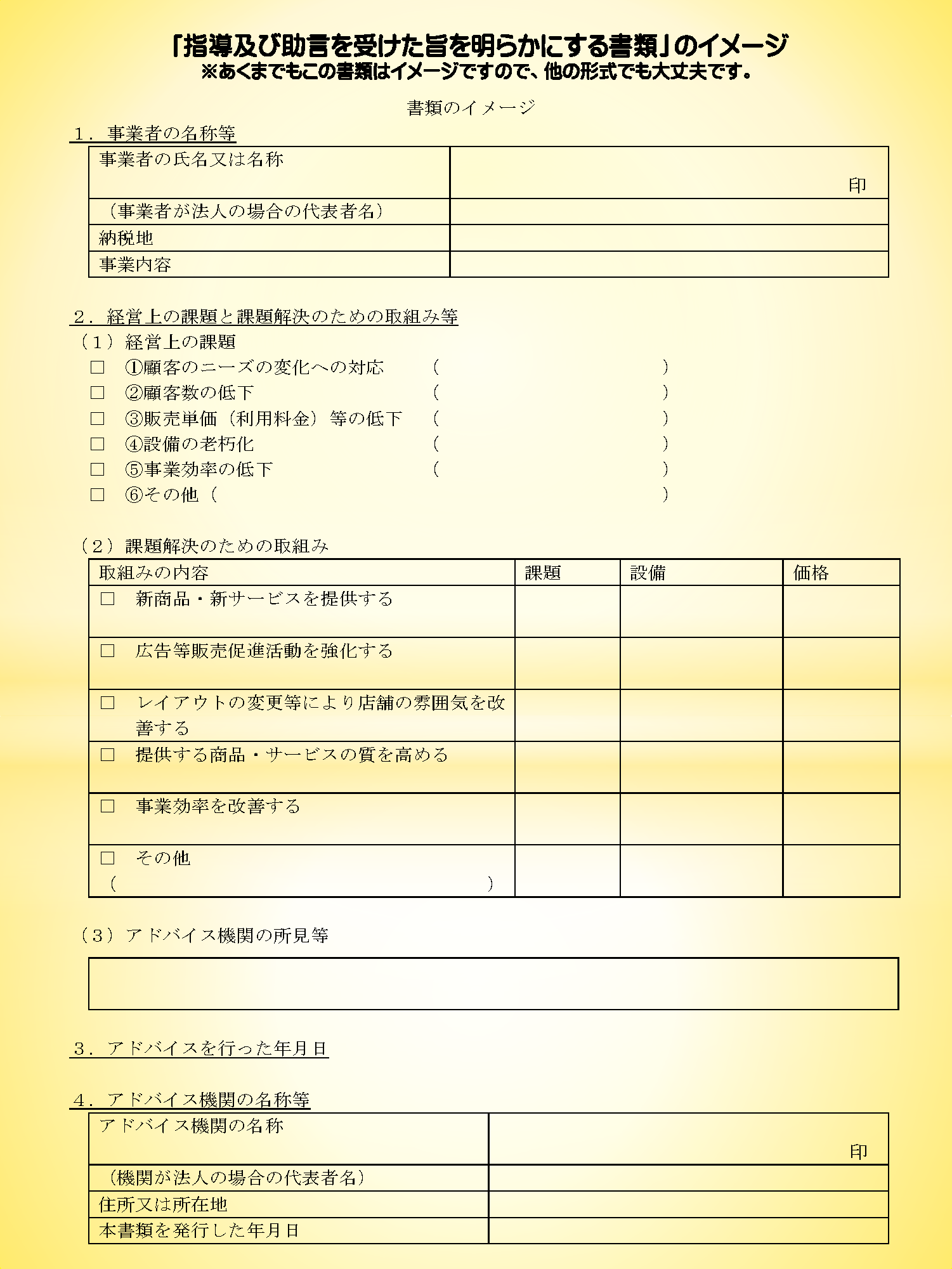

② 「指導及び助言を受けたことを明らかにする書類」に、税制措置を受けようとする設備が記載されていること

- 経営革新等支援機関等で経営改善に関する指導及び助言を受けたことが税制措置の適用要件になるため、経営革新等支援機関等から指導及び助言を受けたことを明らかにする書類(下記参照)の写しを申告書に添付することが必要です。

③ 「指導及び助言を受けたことを明らかにする書類」に記載された設備を実際に取得をして、中小企業者等の営む商業、サービス業等の事業の用に供すること

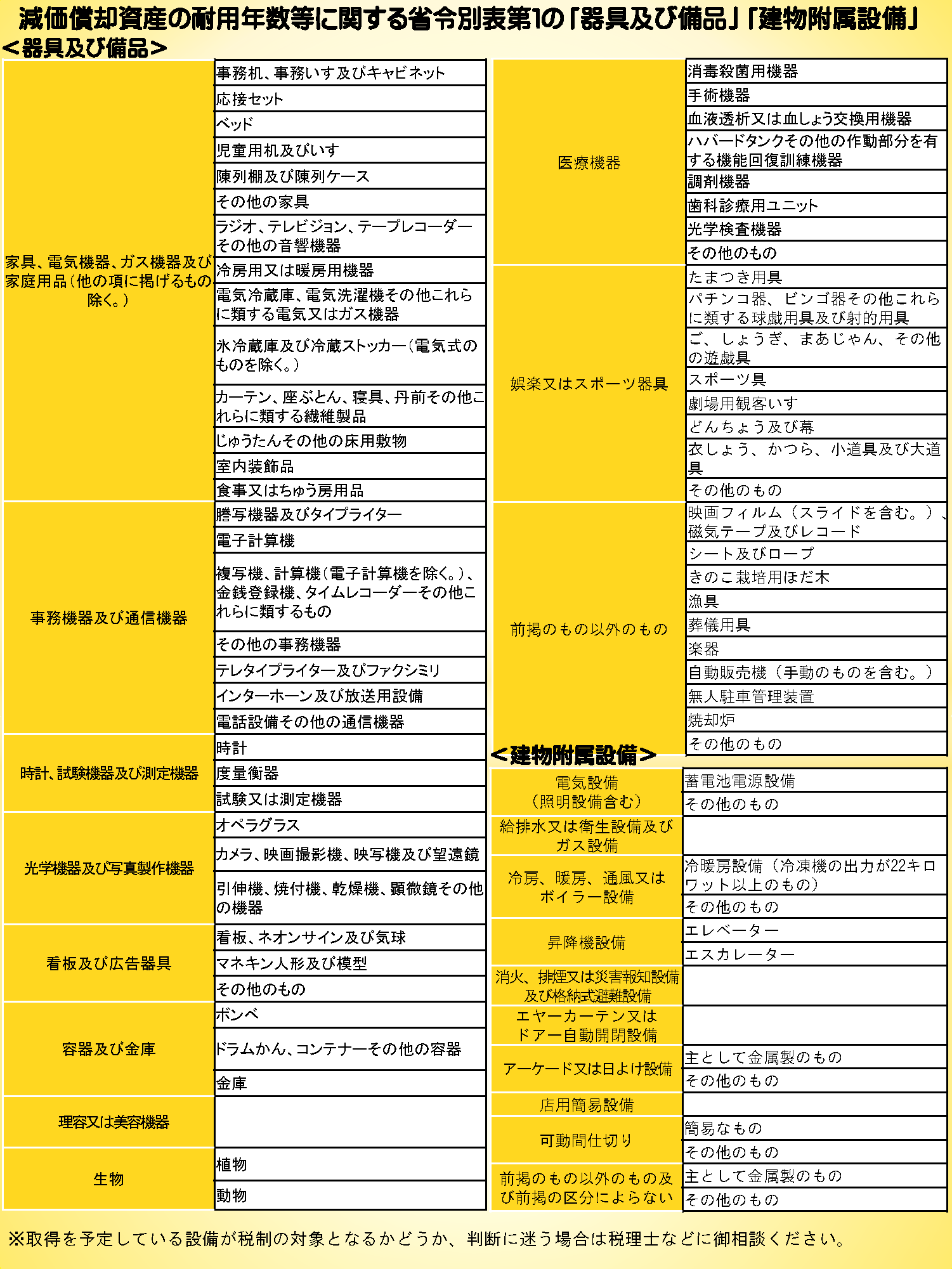

- 本税制措置の対象となる設備は、「減価償却資産の耐用年数等に関する省令」別表第1の 「建物附属設備」で60万円以上のもの及び「器具及び備品」で30万円以上のものです(下記参照)。

- 中古品は対象には含まれません。

- 「商業、サービス業等」とは以下の事業です。

卸売業、小売業、情報通信業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、こん包業、損害保険代理業、不動産取引業、不動産賃貸業・管理業、物品賃貸業、専門サービス業、広告業、技術サービス業、宿泊業、飲食店業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、社会保険・社会福祉・介護事業、サービス業(教育・学習支援業、映画業、協同組合、他に分類されないサービス業(廃棄物処理業、自動車整備業、機械等修理業、職業・労働者派遣業、その他の事業サービス業))、農業、林業、漁業

※ただし、風俗営業法の対象事業に該当するものは、①バー、キャバレーなどの飲食店業で生活衛生同業組合の組合員である場合、②宿泊業のうち旅館業、ホテル業で風俗営業の許可を受けている場合、を除いて税制措置の対象とはなりません。

(3) 税制措置の内容

- 取得価格の30%の特別償却又は取得価格の7%の税額控除を選択適用

- 税額控除は、個人事業者又は資本金3000万円以下の法人のみが選択できます。

- 税額控除される額は取得価格の7%又は税額の20%のいずれか低い額となります。

- ファイナンスリース取引のうち所有権移転外リースで取得した設備の場合、特別償却は選択できません。

(4) メリット

この制度を使うことによって、事業に使用し始めた事業年度の減価償却費を増やしたり(特別償却制度)、一定の税額の控除を受けること(税額控除制度)ができます。その結果、事業に使用し始めた事業年度の納税額が少なくなります。

特別償却制度

特別償却制度とは、取得価額の30%を、通常の減価償却費とは別に追加計上できる制度です。通常の償却費はそのままに、さらに追加で特別償却費を計上することができるので、該当資産を事業に使用し始めた事業年度の減価償却費が大きくなり、その結果、その事業年度の納税額が少なくなります。

(ポイント)

当事業年度に、「取得価額×30%」の特別償却限度額まで償却しなかった場合には、翌事業年度に限り、その償却不足額を繰越すことができます。

税額控除制度

税額控除制度とは、取得価額の7%を、その事業年度の法人税額の20%を限度として、その事業年度の法人税額から控除できる制度です。その結果、該当資産を事業に使用し始めた事業年度の納税額が少なくなります。

(ポイント)

税額控除額はその事業年度の法人税額20%を限度としますが、限度を超過した分は、翌事業年度に繰越して適用することができます。

「特別償却制度」と「税額控除制度」の選択について

「特別償却制度」と「税額控除制度」は重複適用できず、どちらかの選択適用となります。特別償却のほうは初年度の減価償却額が大きくなりますが、税負担の面で考えると、次年度以降の償却額が少なくなることになりますので、税額控除のほうが長い目で見て有利になる場合があります。ただ、会社の資金繰りを考えて、その期の内部資金を手厚くしたいという場合もありますので、会社の財務内容に応じて慎重に選択しましょう。