消費税の軽減税率制度の導入|平成28年度税制改正解説

平成27年12月16日に公表された平成28年度税制改正大綱において、消費税の軽減税率制度が導入されることが確定いたしました。税制改正大綱において、軽減税率制度の導入時期、軽減税率、対象品目、インボイス方式の導入などの概要が明らかになりましたので、レポートいたします。

軽減税率制度の概要

軽減税率制度導入の時期

平成29年4月

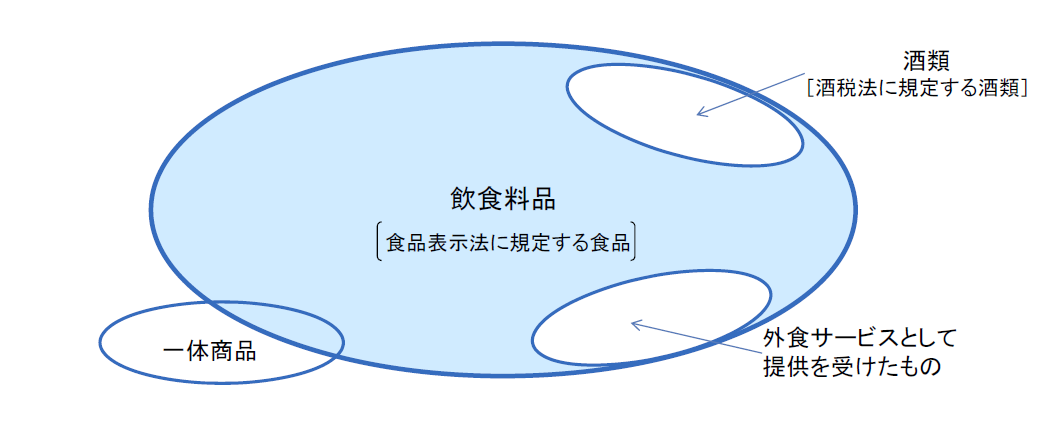

軽減税率の対象品目

- 飲食料品(飲食店営業等を営む事業者が、一定の飲食設備のある場所等において行う食事の提供を除く)

※ 飲食料品は、食品表示法に規定する食品(酒税法に規定する酒類を除くものとする) - 週2回以上発行される新聞の購読料

軽減税率

- 軽減税率 8%(国分:6.24%、地方分:1.76%)

- 標準税率 10%(国分:7.8%、地方分:2.2%)

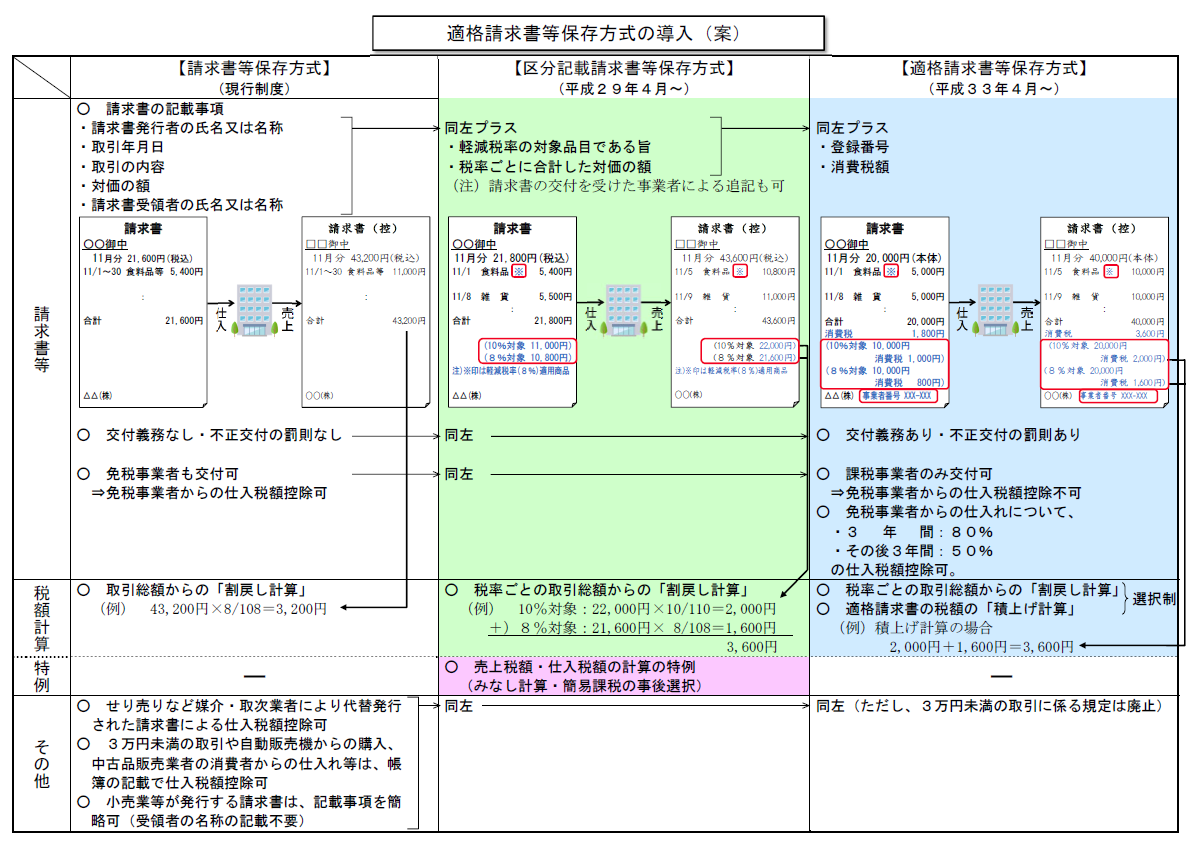

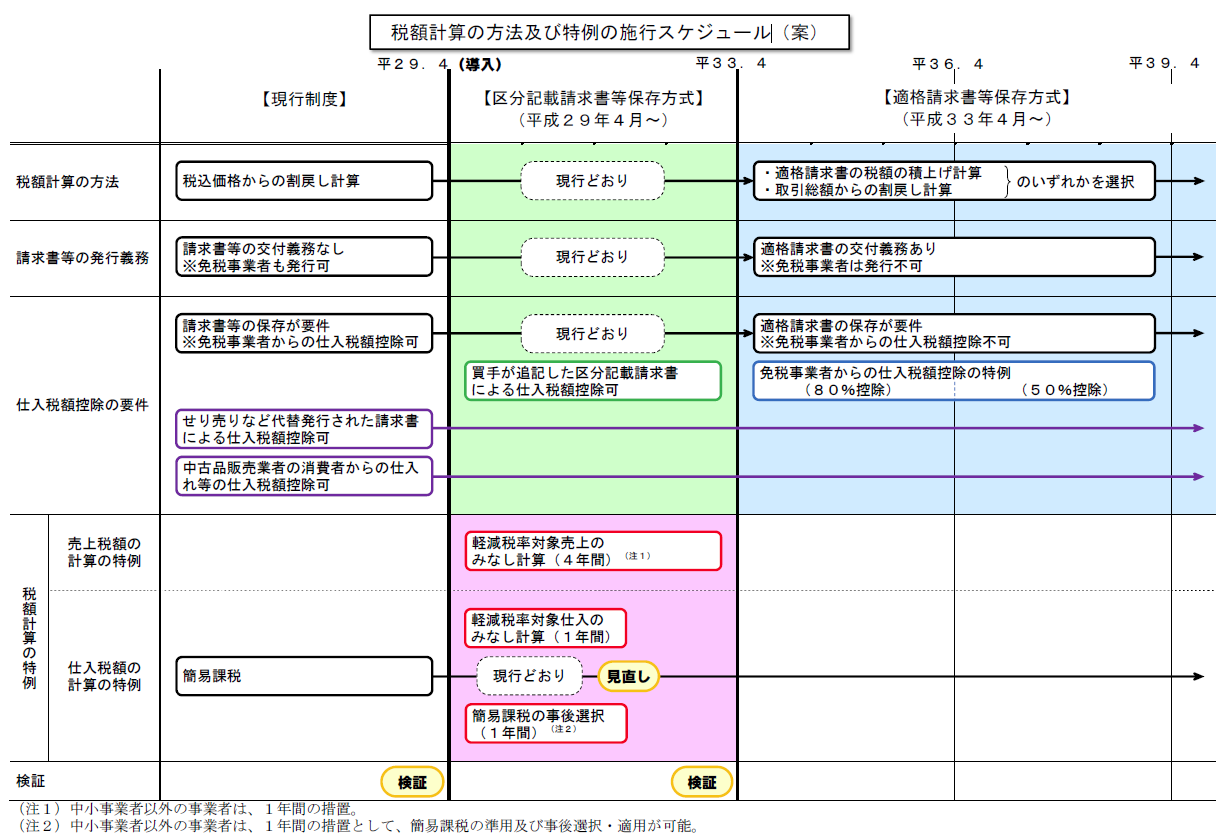

適格請求書等保存方式(インボイス方式)の導入

- 平成33年4月から、適格請求書等保存方式を導入する。

- 登録を受けた課税事業者が交付する適格請求書及び帳簿の保存を、仕入税額控除の要件とする。

※ 適格請求書の記載事項は、発行者の氏名又は名称及び登録番号、取引年月日、取引の内容(軽減税率対象である旨の記載を含む)、税率ごとに合計した対価の額及び適用税率、消費税額等、交付を受ける事業者の氏名又は名称とする。 - 税額計算の方法は、適格請求書の税額の積上げ計算と、取引総額からの割戻し計算の選択制とする。

(適格請求書等保存方式導入までの経過措置)

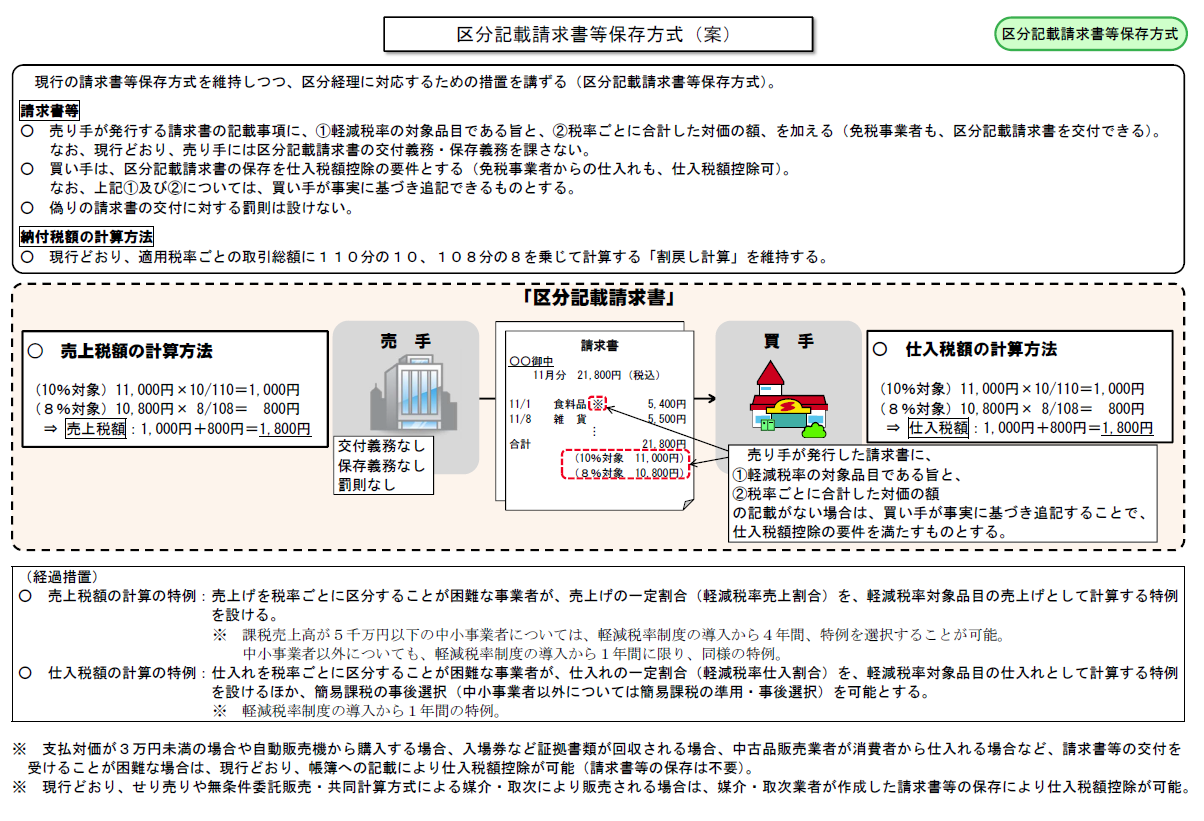

- 現行の請求書等保存方式を維持しつつ、区分経理に対応するための措置を講ずる。

具体的には、請求書等の記載事項に、①軽減税率の対象品目である旨と、②税率ごとに合計した対価の額、を加える(区分記載請求書等保存方式)。

なお、上記①・②については、区分記載請求書の交付を受けた事業者が、事実に基づき追記することを認める。 - 売上げ又は仕入れを税率ごとに区分することが困難な事業者に対し、売上税額又は仕入税額の計算の特例を設ける。

(適格請求書等保存方式導入後の経過措置)

- 適格請求書等保存方式の導入後6年間、免税事業者からの仕入れについて、一定割合の仕入税額控除を認める。

対象品目の詳細(飲食料品)

(一体商品の取扱い)

- 飲食料品と飲食料品以外の資産が一体となっている資産(一体商品)については、一定金額以下の少額の資産であって、主たる部分が飲食料品から構成されているものに限り、全体を飲食料品として軽減税率の対象とする。

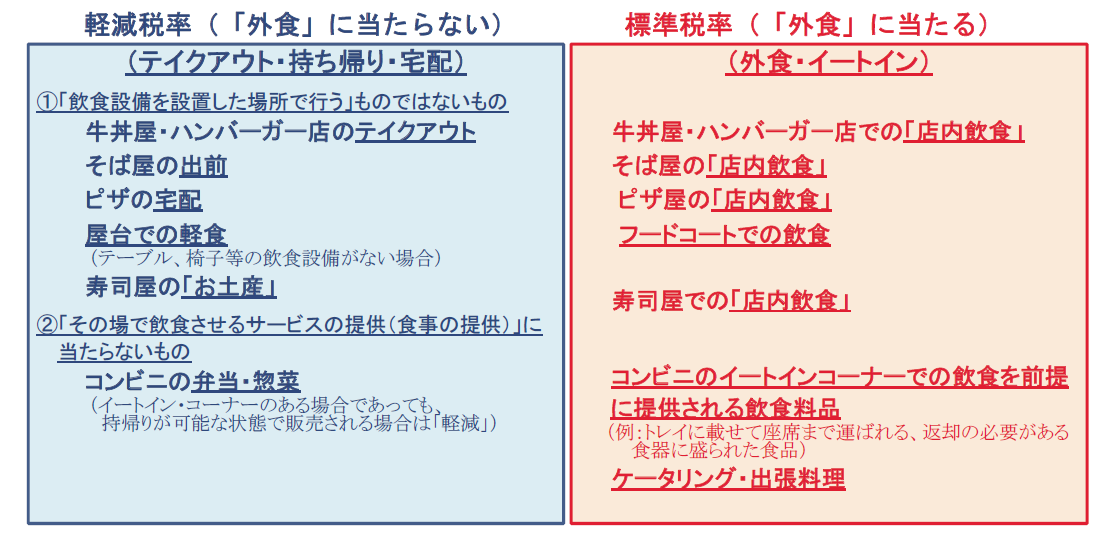

「外食」の定義

取引の

- 場所と

- 態様(「サービスの提供と言えるか」)

に着目し、以下の様に定義する。

「食品衛生法上の飲食店営業その他のその場で飲食させるサービスの提供(「食事の提供」)を行う事業を営む者が、テーブル、椅子その他のその場で飲食させるための設備(「飲食設備」)を設置した場所で行う「食事の提供」その他これに類するもの」

(注)「その他これに類するもの」: 相手方の注文に応じて指定された場所で調理等を行うこと(「ケータリング・出張料理」)。

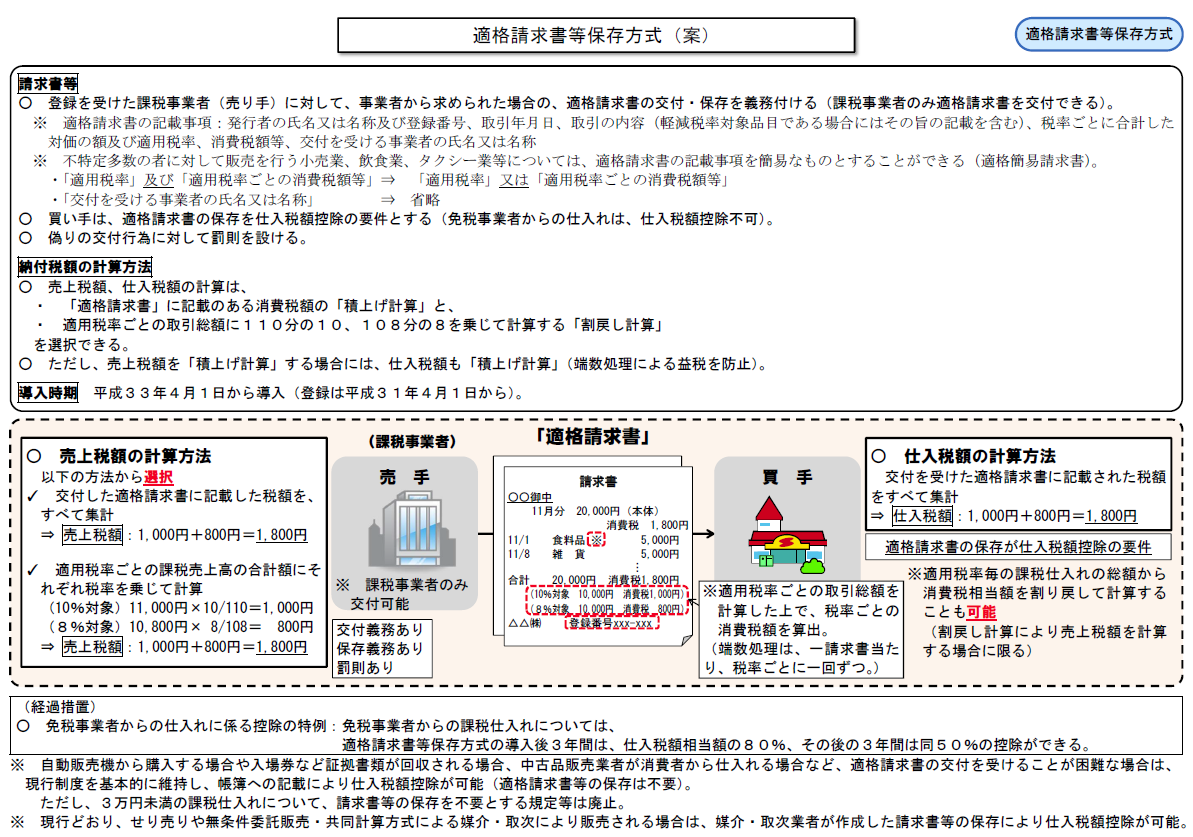

適格請求書等保存方式(インボイス方式)の導入

適格請求書等保存方式の要点

(現行制度からの変更点)

- 税額計算は「適格請求書」の記載どおりに行う仕組みとする

- 売り手に「適格請求書」の発行を義務化

- 偽りの請求書を発行した場合に罰則を適用

- 課税事業者登録制度を創設(課税事業者のみが「適格請求書」を発行できる仕組み)

- 「適格請求書」に消費税額と登録番号の記載を義務化

(現行制度との接続)

- 税額計算は、消費税額を積み上げて計算する方式と、税込み価格を税率で割り戻して計算する現行方式の選択制とする

- 経過措置として、免税事業者からの仕入れについて、本制度導入から3年間は80%、その後3年間は50%の控除を可能とする

- 現行制度と同様、小売事業者等について、販売先の氏名・名称の記載を不要とする

- せり売りの場合の特例(取次事業者発行の請求書による代替)等現行の取扱いを存続

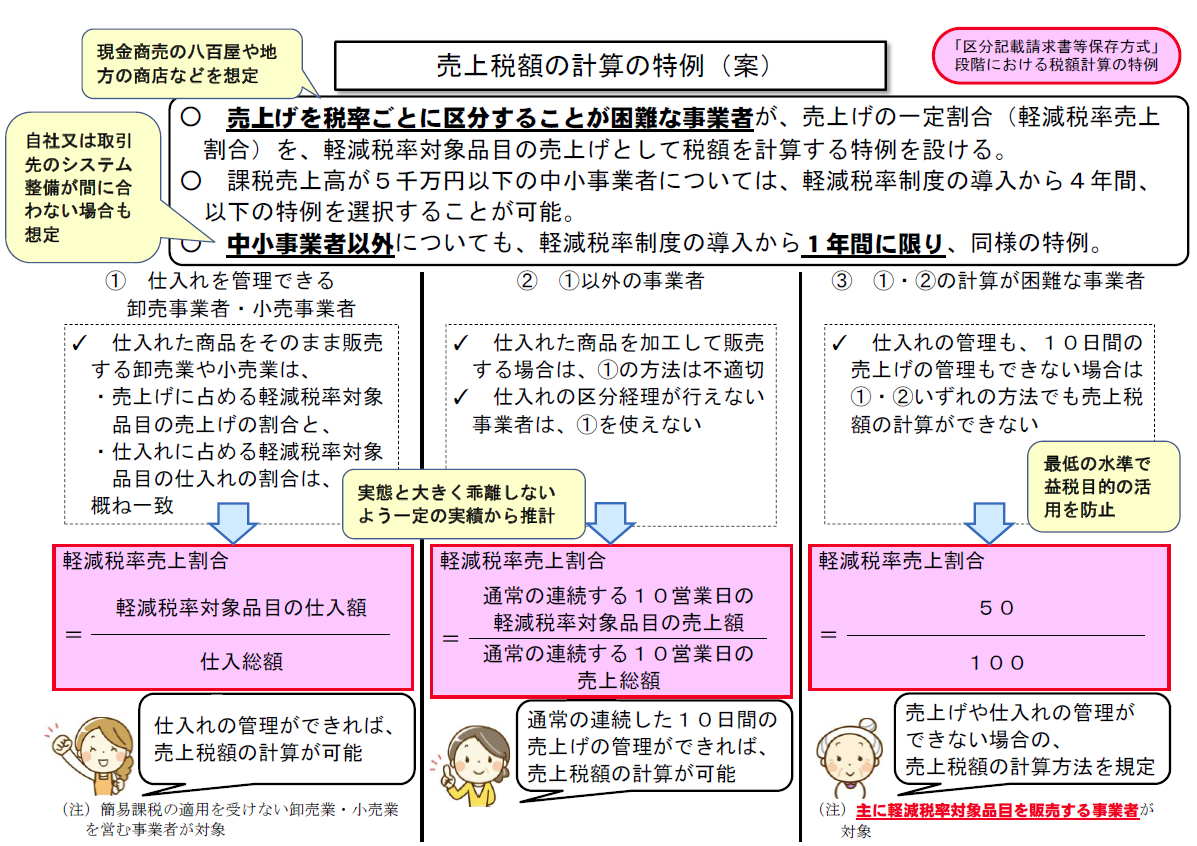

売上税額の計算の特例

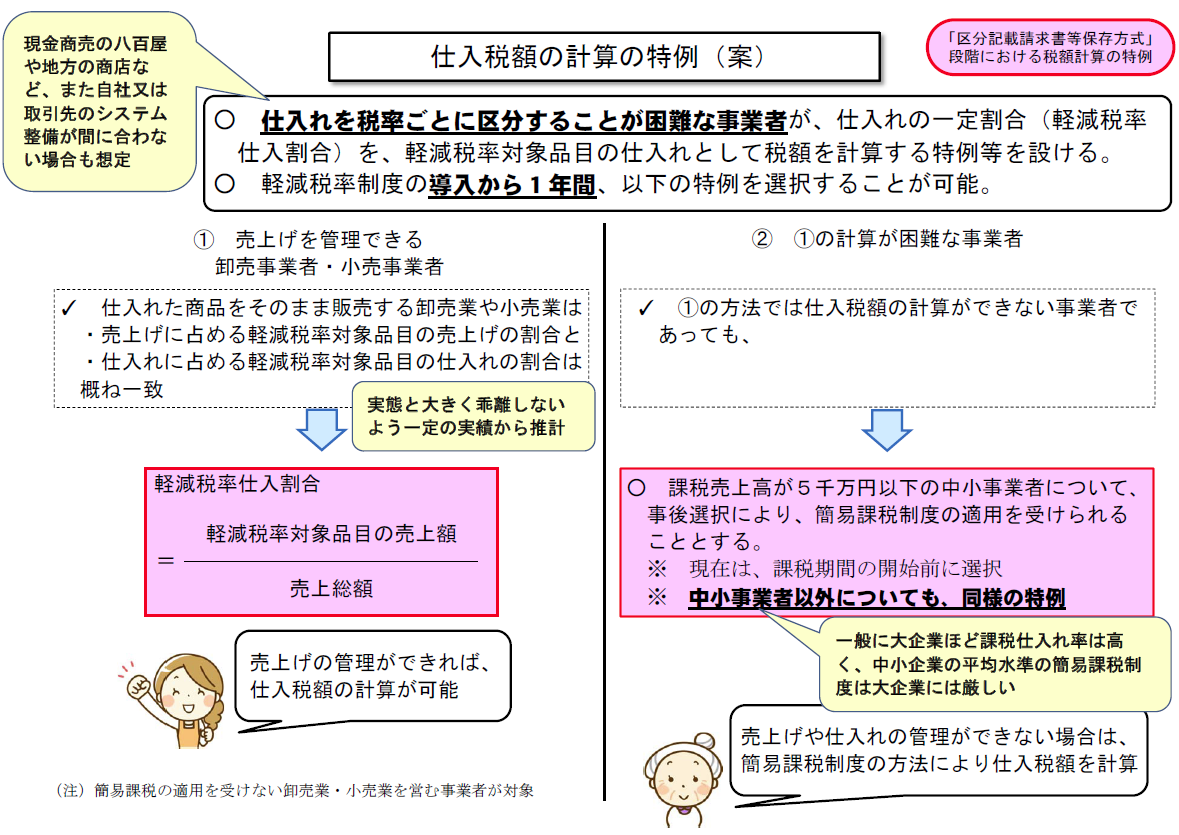

仕入税額の計算の特例

税額計算の方法及び特例の施行スケジュール

(平成28年度税制改正大綱抜粋)

一 消費税の軽減税率制度

消費税の軽減税率制度を、平成 29 年4月1日から導入する。あわせて、複数税率制度に対応した仕入税額控除の方式として、適格請求書等保存方式(いわゆ る「インボイス制度」)を平成 33 年4月1日から導入する。それまでの間については、現行の請求書等保存方式を基本的に維持しつつ、区分経理に対応するための措置を講ずる。

二 軽減税率対象品目及び税率

1 軽減税率の対象となる課税資産の譲渡等(以下「軽減対象課税資産の譲渡等」(仮称)という。)は次のとおりとし、軽減税率は 6.24%(地方消費税と合わせて8%)とする。

(1)飲食料品の譲渡(食品衛生法上の飲食店営業、喫茶店営業その他の食事の提供を行う事業を営む事業者が、一定の飲食設備のある場所等において行う食事の提供を除く。)

(注1)上記の「飲食料品」とは、食品表示法に規定する食品(酒税法に規定す る酒類を除く。)をいう。

(注2)飲食料品と飲食料品以外の資産が一体となっている資産については、飲 食料品に該当しない。ただし、一定金額以下の少額の資産であって、当該資産の主たる部分が飲食料品から構成されているものについては、その全体を飲食料品として軽減税率の対象とする。

(2)定期購読契約が締結された新聞(一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する週2回以上発行される新聞に限る。) の譲渡

2 軽減税率の対象となる保税地域から引き取られる課税貨物は上記1(1)の飲食料品とし、軽減税率は 6.24%(地方消費税と合わせて8%)とする。

(注)上記二の改正は、平成 29 年4月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物について適用す る。

三 適格請求書等保存方式が導入されるまでの間の措置

1 適格請求書等保存方式が導入されるまでの間における仕入税額控除制度については、現行の請求書等保存方式を基本的に維持しつつ、区分経理に対応するための措置を講ずる。

2 帳簿及び請求書等の記載事項の追加

(1)課税仕入れが軽減税率対象品目に係るものである場合には、帳簿に記載すべき事項として「軽減対象課税資産の譲渡等に係るものである旨」を加える。

(2)課税仕入れが軽減税率対象品目に係るものである場合には、請求書等に記載されるべき事項として「軽減対象課税資産の譲渡等である旨」及び「税率の異なるごとに合計した対価の額」を加える。

(3)上記(2)の記載事項については、請求書等の交付を受けた事業者が事実に基づき追記することを認める措置を講ずる。

3 売上げを税率の異なるごとに区分することが困難な中小事業者に対する売上税額の簡便計算に係る経過措置

基準期間における課税売上高が 5,000 万円以下である軽減対象課税資産の譲渡等を行う事業者(免税事業者を除く。)が、平成 29 年4月1日から平成 33 年3 月 31 日までの期間に、国内において行う課税資産の譲渡等を税率の異なるごとに区分することにつき困難な事情があるときは、通常の事業を行う連続する 10 営業日の課税資産の譲渡等に占める軽減対象課税資産の譲渡等の割合、又は卸売業及び小売業に係る課税仕入れ等に占める軽減対象課税資産の譲渡等にのみ要するものの割合を用いて、当該期間の売上税額を簡便に計算することを認める措置を講ずる。

(注1)課税資産の譲渡等の税込対価の額の合計額に上記の割合を乗じて計算した 金額を軽減対象税込売上額とし、これに 108 分の 100 を乗じて計算した金額を軽減対象課税資産の譲渡等の対価の額の合計額とする。また、当該税込対価の額の合計額から軽減対象税込売上額を控除した残額に 110 分の 100 を乗じて計算した金額を軽減対象課税資産の譲渡等以外の課税資産の譲渡等の対価の額の合計額とする。

(注2)卸売業及び小売業に係る課税仕入れ等に占める軽減対象課税資産の譲渡等にのみ要するものの割合を用いて売上税額を計算する措置については、簡易課税制度の適用を受けない課税期間に限り、適用することができる。また、 この措置は、卸売業及び小売業に係る課税資産の譲渡等について適用し、こ れら以外の業種に係る課税資産の譲渡等については、通常の税額計算の方法による。

(注3)主として軽減対象課税資産の譲渡等を行う事業者が割合の算定につき困難な事情があるときは、当該割合を 50%として計算することができる。

4 仕入れを税率の異なるごとに区分することが困難な中小事業者に対する仕入税額の簡便計算に係る経過措置

(1)基準期間における課税売上高が 5,000 万円以下である軽減対象課税資産の譲渡等を行う事業者(免税事業者を除く。)が、平成 29 年4月1日から平成 30 年3月 31 日の属する課税期間の末日までの期間に、国内において行う卸売業又は小売業に係る課税仕入れ等を税率の異なるごとに区分することにつき困難な事情があるときは、卸売業及び小売業に係る課税資産の譲渡等に占める軽減対象課税資産の譲渡等の割合を用いて、当該期間の仕入税額を簡便に計算する ことを認める措置を講ずる。

(注1)卸売業及び小売業に係る課税仕入れ等に係る税込支払対価の額の合計額に上記の割合を乗じて計算した金額を軽減対象税込課税仕入れ等の金額とする。また、当該税込支払対価の額の合計額から軽減対象税込課税仕入れ 等の金額を控除した残額を軽減対象税込課税仕入れ等以外の税込課税仕入れ等の金額として仕入税額を計算する。

(注2)上記の措置については、上記3の卸売業及び小売業に係る課税仕入れ等に占める軽減対象課税資産の譲渡等にのみ要するものの割合を用いて売上税額を計算する措置及び簡易課税制度の適用を受けない課税期間に限り、 適用することができる。

(2)基準期間における課税売上高が 5,000 万円以下である事業者(免税事業者を 除く。)が、国内において行う課税仕入れ等を税率の異なるごとに区分することにつき困難な事情がある場合であって、平成 29 年4月1日から平成 30 年3 月 31 日までの日の属する課税期間の末日までに、簡易課税制度の適用を受ける旨の届出書を納税地を所轄する税務署長に提出したときは、その提出した日の属する課税期間から簡易課税制度の適用を認める措置を講ずる。

5 売上げを税率の異なるごとに区分することが困難な中小事業者以外の事業者に対する売上税額の簡便計算に係る経過措置

基準期間における課税売上高が 5,000 万円超である軽減対象課税資産の譲渡等を行う事業者が、国内において行う課税資産の譲渡等を税率の異なるごとに区分 することにつき困難な事情があるときは、平成 29 年4月1日から平成 30 年3月 31 日の属する課税期間の末日までの期間について、上記3と同様の措置を講ずる。

6 仕入れを税率の異なるごとに区分することが困難な中小事業者以外の事業者に対する仕入税額の簡便計算に係る経過措置

(1)基準期間における課税売上高が 5,000 万円超である軽減対象課税資産の譲渡等を行う事業者が、国内において行う卸売業又は小売業に係る課税仕入れ等を税率の異なるごとに区分することにつき困難な事情があるときは、平成 29 年 4月1日から平成 30 年3月 31 日の属する課税期間の末日までの期間について、 上記4(1)と同様の措置を講ずる。

(2)基準期間における課税売上高が 5,000 万円超である事業者が、平成 29 年4 月1日から平成 30 年3月 31 日の属する課税期間の末日までの間に、国内において行う課税仕入れ等を税率の異なるごとに区分することにつき困難な事情がある場合であって、その課税期間の末日までに簡易課税に準じた計算を行う旨 の届出書を納税地を所轄する税務署長に提出したときは、簡易課税に準じた方法により当該課税仕入れ等の税額の合計額を計算することを認める措置を講ずる。

7 その他適格請求書等保存方式が導入されるまでの間について、所要の経過措置を講ずる。

(注)上記三の改正は、4(2)を除き、平成 29 年4月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物 について適用する。

四 適格請求書等保存方式

適格請求書発行事業者登録制度を創設し、原則として「適格請求書発行事業者」(仮称)から交付を受けた「適格請求書」(仮称)又は「適格簡易請求書」(仮称) の保存を、仕入税額控除の要件とする。

1 適格請求書発行事業者登録制度

(1)適格請求書発行事業者の登録

「適格請求書発行事業者」とは、免税事業者以外の事業者であって、納税地を所轄する税務署長に申請書を提出し、適格請求書を交付することのできる事業者として登録を受けた事業者とする。

(注1)特定国外事業者(事務所、事業所等を国内に有しない国外事業者をいう。)が上記の登録を受ける場合にあっては、消費税に関する税務代理人があること等を要件に加える。

(注2)適格請求書発行事業者の登録については、平成 31 年4月1日からその 申請を受け付けることとする。

(2)適格請求書発行事業者の公表

適格請求書発行事業者の氏名又は名称及び登録番号等については、インター ネットを通じて登録後速やかに公表するものとする。

(3)適格請求書発行事業者の登録の取消し

適格請求書発行事業者が、登録の取消しを求める届出書を納税地を所轄する 税務署長に提出した場合には、当該登録を取り消すことができる。

(4)事業者免税点制度との適用関係

上記(1)の登録を受けた日の属する課税期間の翌課税期間以後の課税期間については、上記(3)の登録の取消しを求める届出書の提出が行われない限り、事業者免税点制度は、適用しない。

(5)登録国外事業者制度に係る経過措置

平成 33 年3月 31 日において電気通信利用役務の提供に係る登録国外事業者である者については、平成 33 年4月1日に適格請求書発行事業者の登録を受けたものとみなす。

(6)その他適格請求書発行事業者登録制度に係る所要の措置を講ずる。

2 適格請求書の記載事項

「適格請求書」とは、次に掲げる事項を記載した請求書、納品書その他これらに類する書類をいう。

(1)適格請求書発行事業者の氏名又は名称及び登録番号

(2)課税資産の譲渡等を行った年月日

(3)課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、その旨)

(4)課税資産の譲渡等に係る税抜価額又は税込価額を税率の異なるごとに区分して合計した金額及び適用税率

(5)消費税額等

(注1)上記の「消費税額等」とは、消費税額及び地方消費税額の合計額をいい、 課税資産の譲渡等に係る税抜価額を税率の異なるごとに区分して合計した 金額に 100 分の 10(軽減対象課税資産の譲渡等である場合には、100 分の 8)を乗じて計算した金額又は課税資産の譲渡等に係る税込価額を税率の異なるごとに区分して合計した金額に 110 分の 10(軽減対象課税資産の譲渡等である場合には、108 分の8)を乗じて計算した金額とする。

(注2)消費税額等の計算において1円未満の端数が生じた場合には、税率の異なるごとに当該端数を処理する。

(6)書類の交付を受ける事業者の氏名又は名称

3 適格簡易請求書の記載事項

「適格簡易請求書」とは、次に掲げる事項を記載した請求書、納品書その他こ れらに類する書類をいう。

(1)上記2(1)から(3)までに掲げる事項

(2)課税資産の譲渡等に係る税抜価額又は税込価額を税率の異なるごとに区分し て合計した金額

(3)消費税額等又は適用税率

4 適格請求書発行事業者の義務等

(1)適格請求書の交付義務

適格請求書発行事業者は、国内において課税資産の譲渡等を行った場合において、他の事業者(免税事業者を除く。)から求められたときは、適格請求書を交付しなければならない。

(2)適格請求書の交付義務が免除されるもの

次に掲げる課税資産の譲渡等については、適格請求書の交付義務を免除する。

① 公共交通機関である船舶、バス又は鉄道による旅客の運送として行われる もの(3万円未満のものに限る。)

② 媒介又は取次ぎに係る業務を行う者(卸売市場、農業協同組合又は漁業協 同組合等)が委託を受けて行う農水産品の譲渡等

③ 自動販売機により行われるもの(3万円未満のものに限る。)

④ その他請求書等を交付することが困難な課税資産の譲渡等のうち一定のもの

(3)適格簡易請求書を交付することのできる事業

適格請求書発行事業者が、小売業、飲食店業、写真業、旅行業、タクシー業又は駐車場業等の不特定かつ多数の者に課税資産の譲渡等を行う一定の事業を行う場合には、適格請求書に代えて適格簡易請求書を交付することができる。

(4)適格請求書に係る電磁的記録の提供

適格請求書発行事業者が、あらかじめ課税資産の譲渡等を受ける他の事業者の承諾を得たときは、適格請求書を交付することに代えて適格請求書の記載事項に係る電磁的記録を提供することができる。

(5)適格請求書等の保存

適格請求書又は適格簡易請求書を交付した適格請求書発行事業者は、交付した書類の写しを保存しなければならない。また、適格請求書の記載事項に係る電磁的記録を提供した適格請求書発行事業者は、当該電磁的記録を保存しなければならない。

(6)適格請求書類似書類等の交付禁止

① 適格請求書又は適格簡易請求書に類似するもの及び適格請求書の記載事項に係る電磁的記録に類似するもの(以下「適格請求書類似書類等」(仮称) という。)の交付及び提供を禁止する。

② 適格請求書類似書類等の交付又は提供に関する調査に係る質問検査権の規定を整備する。 ③ 適格請求書類似書類等を交付又は提供した者に対する罰則を設ける。

(7)任意組合等の適格請求書等の交付

民法上の組合、投資事業有限責任組合、有限責任事業組合等については、そ の組合員全員が適格請求書発行事業者であることについて、その旨を税務署長に届け出た場合に限り、適格請求書若しくは適格簡易請求書又は適格請求書の記載事項に係る電磁的記録を交付又は提供することができる。

(8)その他適格請求書発行事業者に課される義務等について、所要の措置を講ずる。

5 仕入税額控除の要件の見直し

(1)帳簿の記載事項

課税仕入れが軽減税率対象品目に係るものである場合には、帳簿に記載すべき事項として「軽減対象課税資産の譲渡等に係るものである旨」を加える。

(2)帳簿のみの保存により仕入税額控除が認められる取引

次に掲げる課税仕入れについては、当該課税仕入れを行った事業者において適格請求書等の保存を要せず、一定の事項が記載された帳簿のみの保存により仕入税額控除を認める。

① 適格請求書の交付義務が免除される上記4(2)①に掲げる公共交通機関からのもの

② 適格簡易請求書の要件を満たす入場券等が使用の際に回収されるもの

③ 古物営業を営む者が適格請求書発行事業者でない者から買い受けるもの

④ 質屋を営む者が適格請求書発行事業者でない者から買い受けるもの

⑤ 宅地建物取引業を営む者が適格請求書発行事業者でない者から買い受けるもの

⑥ 適格請求書発行事業者でない者から再生資源又は再生部品を買い受けるもの

⑦ 自動販売機からのもの(3万円未満のものに限る。)

⑧ その他適格請求書等の交付を受けることが困難な一定のもの

(注)課税仕入れに係る支払対価の額の合計額が3万円未満である場合に帳簿の保存のみで仕入税額控除が認められる現行の措置については、廃止する。

(3)仕入税額控除の要件を満たす請求書等

上記(2)に掲げる場合を除き、次に掲げるものの保存を課税仕入れに係る仕入税額控除の要件とする。

① 適格請求書

② 適格簡易請求書

③ 適格請求書の記載事項に係る電磁的記録

④ 事業者が課税仕入れについて作成する仕入明細書、仕入計算書等の書類で、 適格請求書の記載事項が記載されているもの(適格請求書発行事業者の確認を受けたものに限る。)

⑤ 媒介又は取次ぎに係る業務を行う者(卸売市場、農業協同組合又は漁業協 同組合等)が、委託を受けて行う農水産品の譲渡等について作成する一定の書類

6 売上げに係る税額の計算方法

(1)課税資産の譲渡等に係る課税標準額に対する消費税額は、税率の異なるごとに区分した課税標準である金額の合計額にそれぞれ税率を乗じて計算する方法による。

(2)適格請求書発行事業者が、交付した適格請求書又は適格簡易請求書の写しを保存している場合(適格請求書の記載事項に係る電磁的記録を保存している場合を含む。)には、これらの書類に記載した消費税額等を積み上げて当該課税資産の譲渡等に係る課税標準額に対する消費税額を計算することができる。

(注)現行制度において特例として認められている課税標準額に対する消費税額の計算に関する経過措置(積上げ計算の特例)については、廃止する。

7 仕入れに係る税額の計算方法

(1)課税仕入れに係る消費税額は、原則として適格請求書及び適格簡易請求書 (適格請求書の記載事項に係る電磁的記録を含む。)に記載された消費税額等を積み上げて計算するものとする。

(注)仕入税額控除が認められる課税仕入れについて、当該課税仕入れに係る支払対価の額を基礎として消費税額等を計算し、1円未満の端数につき税率の異なるごとに当該端数を切捨て又は四捨五入により処理する場合には、当該消費税額等の積上げ計算を認める。

(2)売上げに係る税額の計算につき、上記6(2)の適用を受けない事業者については、課税期間中に国内において行った仕入税額控除が認められる課税仕入れに係る支払対価の額を税率の異なるごとに区分した金額の合計額にそれぞれ税率を乗じて、課税仕入れに係る消費税額を計算することを認める。

8 免税事業者等からの課税仕入れに係る経過措置

(1)適格請求書等保存方式導入後3年間の経過措置

事業者が平成 33 年4月1日から平成 36 年3月 31 日までの間に国内において免税事業者等から行った課税仕入れについて一定の事項が記載された帳簿及び請求書等を保存している場合には、当該課税仕入れに係る支払対価の額に係る消費税相当額に 80%を乗じた額を仕入税額として控除する。

(注)上記の「一定の事項が記載された帳簿及び請求書等」とは、上記三2の 「適格請求書等保存方式が導入されるまでの間の措置」において仕入税額控除の要件を満たす帳簿及び請求書等をいい、帳簿にはこの経過措置の適用を受けたものである旨を、あわせて記載するものとする。

(2)(1)の措置後3年間の経過措置

事業者が平成 36 年4月1日から平成 39 年3月 31 日までの間に国内におい て免税事業者等から行った課税仕入れについて一定の事項が記載された帳簿及 び請求書等を保存している場合には、当該課税仕入れに係る支払対価の額に係 る消費税相当額に 50%を乗じた額を仕入税額として控除する。

(注)上記の「一定の事項が記載された帳簿及び請求書等」については、上記 (1)と同様とする。

9 その他適格請求書等保存方式について、所要の措置及び経過措置を講ずる。

(注)上記四の改正は、8(2)を除き、平成 33 年4月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物について適用する。

(参考)

自民党ホームページ : 平成28年度税制改正大綱

財務省ホームページ : 税制メールマガジン